E-bültenimize abone olarak

en son bilgilere ve haberlere ulaşabilirsiniz.

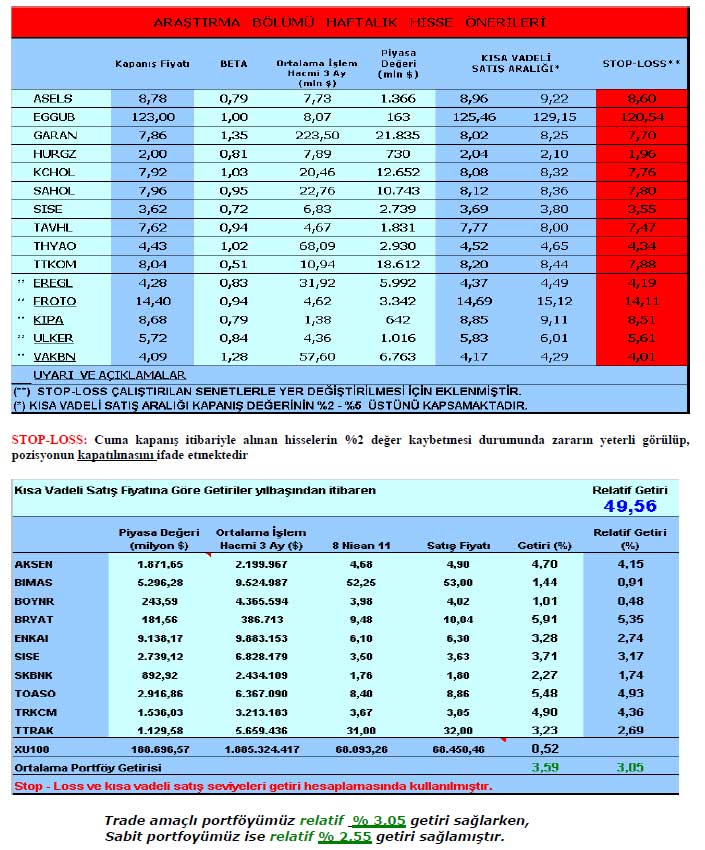

Haftalık portföy önerileri

Uzmanlar bu hafta için hangi stratejileri belirledi, portföye hangi hisseleri eklemeyi önerdi?

Sakin bir hafta..

ABD’de 2011 ilk çeyrek bilanço dönemi başlarken, IMF’in Dünya Ekonomik görünüm raporunda “ Kamu borcunu orta vadede stabilize etmek için güvenilir bir strateji ve konsolidasyona ihtiyaç “olduğunu belirttikten sonra, ABD’ye yönelik Ocak ayındaki %3 olan 2011 büyüme beklentisini yüzde 2,8’e indirmesi ve ekonomideki zayıflık nedeniyle FED’in gevşek para politikasına devam etmesi gerektiğini belirtmesi, ABD’de aralarında Citigroup, Bank of America ve JP Morga’ın olduğu birçok büyük bankaya mortgage uygulamaları ile bazı yaptırımlar uygulanacağı haberleri piyasalarda hafif sarsıntıya neden oldu. Beige book’ta ise belirsizliklerin devam ettiği, Japonya krizinin etkilerinin görülmeye başlandığı, yüksek enerji ve hammadde maliyetlerinin etkilerinin hissedilmeye başlandığının belirtilmesi ile birlikte ılımlı büyümenin devam ettiğine işaret edilmesi mevcut politikaların devam edileceği anlamına geldi. ABD’de Mart ayında TÜFE beklentiler dahilinde %2,7’ye yükselirken çekirdekte ise beklentilerin hafif üzerinde %1,2’lik seviye görüldü. Yani manşetteki yükseliş devam ederken, çekirdek enflasyonun %1,5’lil tehlike sınırının altında olması FED’in şimdilik enflasyonu göz ardı etmesine ve büyüme’ye odaklanmasına olanak sağlıyor.

Japonya Nükleer Güvenlik Komisyonunun Nükleer kriz derecesini Çernobil seviyesine yani 7’ye çıkarması tam bir şok yaratırken, Çin’de enflasyonun Mart ayında da hızını kesmeden %4,9’da %5,4 çıkması ve %9,7 seviyesinde gerçekleşen 1Ç11 GSYH büyüme hızı Çin Merkez Bankasının yarım yıllık dönemde attığı parasal sıkılaştırma tedbirlerinin hem yeterli olmadığına hem de daha

ciddi adımlar atmasının gerekliliğine işaret etti. Hatırlayacağınız gibi Çin, 2010 yılından bugüne 3’ü 2011’de olmak üzere 2010 yılından beri toplam 9 kez karşılık oranlarını artırmaya gitmişti ki , 21 Nisan’dan itibaren uygulanmak üzere 0,5 puanlık yeni bir artırımla 20,5’e çıkarmayı kararlaştırdı.

Yurtiçine baktığımızda ise Şubat ayında cari açık yeni bir rekor daha kırarak 6,1 milyar dolara çıkınca ve iki aylık açık 12,1 milyar dolara ve 12 aylık cari açık 54,8 milyar dolara ulaşmış oldu. 2011’in ilk iki ayında Finans Hesabına 7,8 milyar dolarlık giriş gerçekleşmiş, Sermaye hareketleri açısından en önemli giriş tahvil faizlerindeki yükselişe bağlı olarak 5 milyar dolarla bono piyasasında gerçekleşmiştir. Cari açığın borçlanma ile finanse edilmesi Kuzey Afrika, Orta Doğu ve Japonya’daki belirsizliklerin devam etmesi ile birleşince kırılganlık tehdidi olarak sürekli olarak karşımıza çıkarken, Merkez Bankasının Yeni Başkanının Erdem Başçı olması da parasal politikada ciddi bir değişiklik olmayacağı anlamına geldiğinden olumlu algılanmıştır. S&P’nin aslında herhangi değişiklik yapmamasına karşın, dış borç girişine bağımlılığının azalması ile notun artabileceğini belirtmesinin de beklentinin korunması açısından olumlu olarak algılamaktayız. Parite ve döviz cephesine baktığımızda ise; Euro‐dolar paritesi, AB’de risklerinin kontrol altında olması ve FED’in politikasında değişiklik olmayacağı beklentisiyle beklentimiz doğrultusunda 1,4520’ye gelmişken, İrlanda’ya yönelik olumsuz beklentiler, Yunanistan’ın borcunun yeniden yapılandırılmasına yönelik tedirginlikler ve yardım başvurusunda bulunan Portekiz’in 10 yıllık tahvillerinin Euro rekoru kırarak %9’lara çıkması yeniden 1,44’ün altına gerilemesine imkan tanıdı. Paritede 1,4330’ü stop‐loss

olarak kullanılmasını tavsiye etmekteyiz. Euro/dolar paritesinin 1,45’lere çıkması dolar/TL’nin de 1,5170 kadar gerilemesine neden olurken, parite hareketine bağlı olarak dolar/TL’nin 1,5100 ‐1,5280 bandında hareket etmesini beklemekteyiz. Tahvil/bono tarafında ise yeni gösterge tahvil ihalesinin başarılı sonuçlanması ve Hazinenin Nisan borçlanma baskısından kurtulması ile Mayıs ayı içinde rahatlamış olması/arz baskısının kalkması ve de yabancı girişinin devam etmesi faizleri 8,62 seviyelerine kadar geriletmiş olsa da TL sıkışıklığının devam etmesi faizlerdeki 8,55 ‐8,90 bandından hareketin devam etmesine neden olması beklentimiz korumaktayız. Bu haftanın gündemine baktığımızda ise ABD’de Mart ayı konut verileri, BOE toplantı tutanakları, TCMB faiz kararı ön plana çıkıyor.

TURKISH YATIRIM ARAŞTIRMA

Sayfada yer alan bilgiler tavsiye niteliği taşımayıp yatırım danışmanlığı kapsamında değildir. Yatırımcı profilinize uymayabilir.

-

12 göstergesi "al" veren hisseler (20.09.2024)

12 göstergesi "al" veren hisseler (20.09.2024)

-

12 göstergesi "al" veren hisseler (19.09.2024)

12 göstergesi "al" veren hisseler (19.09.2024)

-

12 göstergesi "al" veren hisseler (18.09.2024)

12 göstergesi "al" veren hisseler (18.09.2024)

-

12 göstergesi "al" veren hisseler (17.09.2024)

12 göstergesi "al" veren hisseler (17.09.2024)

-

12 göstergesi "al" veren hisseler (16.09.2024)

12 göstergesi "al" veren hisseler (16.09.2024)

-

12 göstergesi "al" veren hisseler (13.09.2024)

12 göstergesi "al" veren hisseler (13.09.2024)

-

12 göstergesi "al" veren hisseler (12.09.2024)

12 göstergesi "al" veren hisseler (12.09.2024)

-

12 göstergesi "al" veren hisseler (11.09.2024)

12 göstergesi "al" veren hisseler (11.09.2024)

-

12 göstergesi "al" veren hisseler (10.09.2024)

12 göstergesi "al" veren hisseler (10.09.2024)

-

12 göstergesi "al" veren hisseler (09.09.2024)

12 göstergesi "al" veren hisseler (09.09.2024)

-

12 göstergesi "al" veren hisseler (06.09.2024)

12 göstergesi "al" veren hisseler (06.09.2024)

-

12 göstergesi "al" veren hisseler (05.09.2024)

12 göstergesi "al" veren hisseler (05.09.2024)

-

Aracı kurumların izlediği getiri potansiyeli...

Aracı kurumların izlediği getiri potansiyeli...

-

12 göstergesi "al" veren hisseler (04.09.2024)

12 göstergesi "al" veren hisseler (04.09.2024)

-

12 göstergesi "al" veren hisseler (03.09.2024)

12 göstergesi "al" veren hisseler (03.09.2024)

1 Fenerbahçe: 1 – Galatasaray: 3

1 Fenerbahçe: 1 – Galatasaray: 3 2 ECB Başkanı uyardı: 'Büyük Buhran’a dönüyoruz

2 ECB Başkanı uyardı: 'Büyük Buhran’a dönüyoruz 3 Borsada 5 hissenin üzerindeki tedbir kalktı

3 Borsada 5 hissenin üzerindeki tedbir kalktı 4 Yarın Doğu Aras Enerji nakit temettü verecek

4 Yarın Doğu Aras Enerji nakit temettü verecek 5 Meteoroloji'den çok sayıda kente kuvvetli yağış uyarısı...

5 Meteoroloji'den çok sayıda kente kuvvetli yağış uyarısı...